確定申告のご案内

2014年 1月 15日

消費税 改正記事

第1回 請負工事についての経過措置

第2回 資産の貸付等に関する経過措置

第3回 税率アップ前に確認すべきこと

消費税 税率アップ前に確認すべきこと

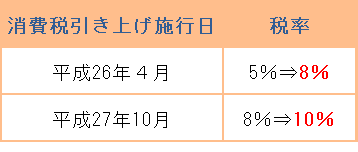

消費税率の引き上げ予定として、次の図の通りになっています。

前回は、建物の賃貸借契約と旅客運賃について説明していきました。今回はまず社内で確認すべきことについて見ていきたいと思います。

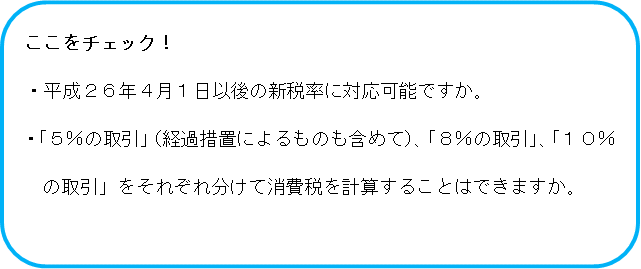

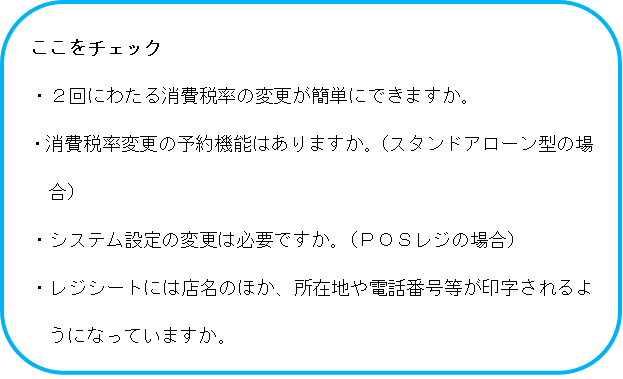

1.請求書発行システムは新税率に対応可能ですか。

例えば、請求締め日が毎月20日の会社の場合、平成26年4月1日をまたぐ請求書では3月21日から3月31日までは5%、4月1日から4月20までは8%と成り、「5%の取引」と「8%の取引」が混在することになるので注意が必要です。請求書発行システムの組み換えが必要な場合も考えられるので、早めにメーカー等に確認しましょう。

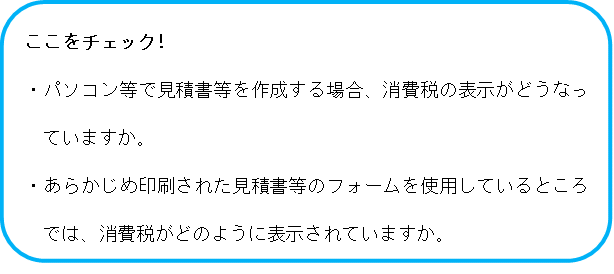

2.見積書等の消費税の記載はどうなっていますか。

見積書をパソコンで作成しているところでは、消費税の表示について確認しましょう。金額を入力すれば消費税額が自動計算される場合、発行時期等によっては新税率への変更が必要となりますので注意して下さい。

3.レジが新税率に対応できますか。

国内の約3分の1を占めるPOS(販売時点情報管理)レジでは、システム設定の変更が必要となります。またスタンドアローン型のレジで税率変更の予約機能がない場合もシステム変更等が必要になるので、レジメーカーに変更を依頼しましょう。なお今回は、消費税率アップが平成26年と同27年10月1日の2段階で行われることを考慮しておく必要があります。

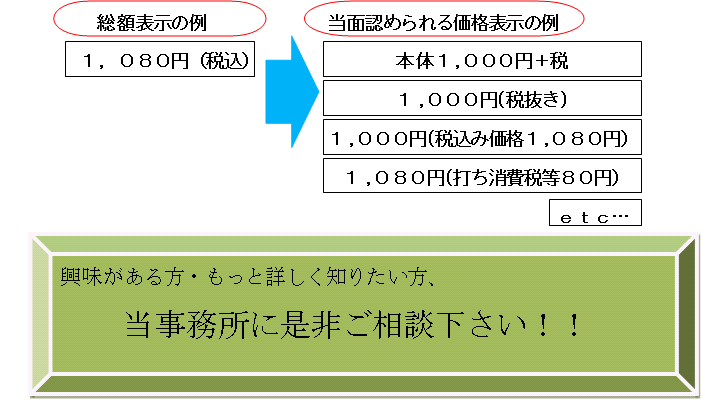

4.価格表示の変更を検討していますか。

お客様が消費者の小売店などでは、総額表示の義務化もあって、販売価格は消費税込みの総額表示が一般的になっていると思われます。消費税率の2段階アップに伴ってアップ分を販売価格に上乗せ(価格転嫁)した場合、値上と受け取られかねません。消費税転嫁対策特別措置法では税抜き価格を容認しているので、このまま総額表示を継続するのか、税抜価格に切り替えるかどうか早めに検討しましょう。

2014年 1月 1日

相続税 改正

第1回 相続税改正の概要

第2回 基礎控除引き下げの影響

第3回 小規模宅地等についての相続税課税価格計算の特例

小規模住宅地についての相続税課税価格計算の特例

平成27年1月1日以後、相続税の基礎控除が引き下げられます。

基礎控除額とは、相続財産から差し引くことができる一般的な控除金額であり、基礎控除額を上回る相続財産がある場合は、相続税がかかる可能性があります。

基礎控除額が引き下げられた反面、負担軽減の為に小規模宅地等の特例の適用範囲が見直され特定住宅地等の適用対象面積の拡充のほか、適用要件の緩和が行われました。

今回はこの小規模住宅地についての相続税課税価格計算の特例の改正について詳しく解説していきます。

個人が、相続または遺贈により取得した財産のうち、その相続の開始の直前において

被相続人等の事業の用に供されていた宅地等又は被相続人等の居住の用に供されていた宅地等のうち、

一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については相続税の課税価格に

参入すべき価格の計算上、一定の割合を減額します。この特例を 小規模宅地等の相続税の課税価格の計算の特例といいます。

なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、

この特例の適用を受けることはできません。

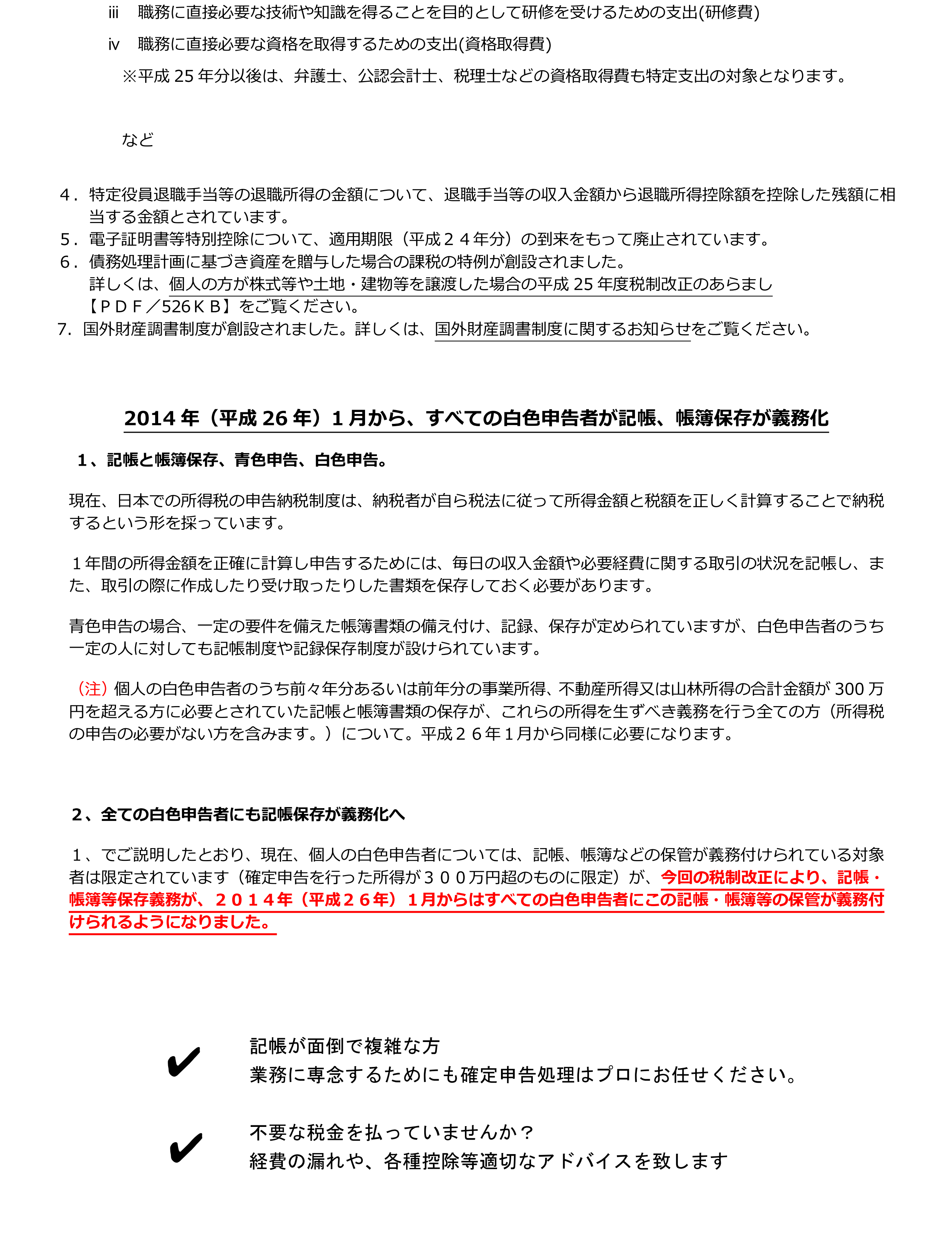

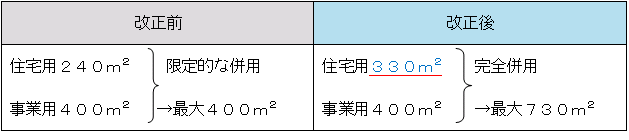

小規模住宅地についての相続課税価格の計算

(1)上の表は改正前と改正後の小規模住宅地についての相続課税価格の計算です。特定住居用宅地等に係る特例の適用対象面積の上限を拡充し、且つ、特例の対象として選択する宅地等の全てが、特定事業用等宅地等及び特定住居用宅地等である場合は、それぞれの適用対象面積まで適用可能となります。なお、貸付事業用宅地等を選択する場合の適用対象面積の計算は、従来通り調整が行われます。

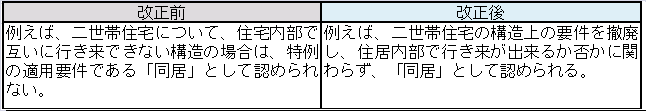

(2)一棟の建物で構造上区分のあるものについて、被相続人およびその親族が各独立部分に住居していた場合、その親族が相続または遺贈により取得したその敷地の用に供されていた宅地のうち、被相続人およびその親族が住居していた部分に対応する部分は特例の対象となります。これにより、特例の適用を受けられる人が多くなります。

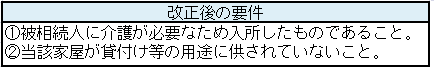

(3)老人ホームに入所したことにより、被相続人の住居の用に供されなくなった家屋の敷地の用に供されていた宅地等が、次の要件が満たされる場合に限り相続の開始の直前において被相続人の居住の用に供されていたものとして、特例を適用できるようになります。

上記(1)の改正は平成27年1月1日以後に相続または遺贈により取得する財産に係る相続税について適用し、上記(2)(3)の改正は平成26年1月1日以後に相続または遺贈により取得する財産に係る相続税について適用されます。

・実務への影響

(1)特定居住用宅地等の限度面積の拡充による影響

特定居住用宅地等の限度面積が240m2から330m2に拡充されたことにより、下記のような方には改正の恩恵があるものと考えられます。

①240m2超の自宅を保有している方で、特定住居用宅地等の要件を満たす親族がこの 自宅を承継する場合。

[例]自宅敷地(500m2)…相続税評価額1億円

・自宅の他には特例対象宅地等はないものとします

・この自宅の承継者は、配偶者とします。

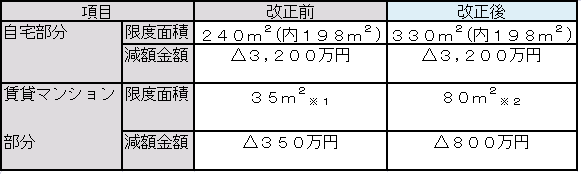

②特定居住用宅地等と貸付事業用宅地等を選択する場合

[例]自宅敷地(198m2)………………相続税評価額4,000万円

賃貸マンション敷地(300m2)…相続税評価額6,000万円

・上記以外に特例対象宅地等はないものとします。

・上記の土地はすべて同居親族の長男が承継し、居住及び貸付事業を継続しているものとします。

※1 200m2-198m2×200m2/240m2=35m2

※2 200m2-198m2×200m2/330m2=80m2

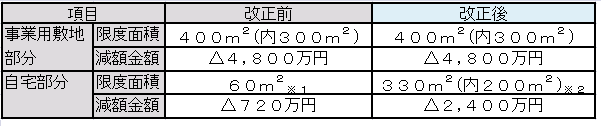

(2)特定事業用等宅地等と特定居住用宅地等の完全併用による影響

[例]被相続人の事業用の敷地(300m2)…相続税評価額6,000万円

自宅敷地(200m2)……………………相続税評価額3,000万円

・上記以外に特例対象宅地等はないものとします。

・上記の土地はすべて同居親族の長男が承継し、居住及び事業を継続しているものとします。

※1 240m2-300m2×240m2/400m2=60m2

※2 調整計算は行いません。

サラリーマン等一般のご家庭でも、一戸建ての住宅を所有している場合では

相続財産が基礎控除を上回ってしまうかもしれません。

都市部にすむ方は特に注意が必要です。路線価や固定資産税納税通知書などを一度チェックしておくことをお勧めします。

相続税は、生前贈与など対策の余地が大きい税金です。相続の発生に備え年月をかけて十分に対策を取っておくことができます。

相続財産の評価には専門的な知識が必要です。

また、相続をめぐっては、親族間で争いが起こることも珍しくありません。

相続についてご心配になった方は、

当事務所では、土地・建物や株式の評価、相続税改正によるシミュレーションをはじめ、相続税対策の相談も承っております。相続税対策に一番大切なのは、生前贈与の活用などによる、事前の準備です。相続についてのご相談は、是非、当事務所へお早めにご相談下さい!

2013年 12月 1日

![]()